Ничего не упустить

Для составления личного бюджета и бюджета компании или бизнес-плана необходимо рассчитать обязательные выплаты. К ним можно отнести коммунальные платежи, платежи по кредитам и налоги.

Поговорим о видах налогов в Казахстане простыми словами: кто должен платить налоги, сколько нужно платить, и что будет, если перестать платить налоги.

Корпоративный подоходный налог

КПН – это от 10% до 20% от налогооблагаемого дохода. Таким налогом облагаются доходы юридических лиц, ведущих деятельность на территории Казахстана.

Налог на прибыль

Иностранные юридические лица также обязаны оплачивать налог на прибыль, который составляет 15% и оплачивается исходя из суммы чистого дохода после того, как был оплачен КПН (корпоративный подоходный налог).

Налог на добавленную стоимость

Если вы ввозите товар в Казахстан, вам нужно оплатить налог на добавленную стоимость – это налог на импорт в 12%. При этом экспорт товаров не облагается налогом.

Индивидуальный подоходный налог

ИПН – индивидуальный подоходный налог, который должны выплачивать физические лица и индивидуальные предприниматели, которые получают доход. Этот налог облагается у источника выплат, то есть эти деньги снимаются автоматически, и вам не нужно ничего делать самостоятельно.

Налоговые вычеты, предусмотренные для плательщиков ИПН

- Обязательные пенсионные взносы

- Договоры накопительного страхования

- Стандартные налоги

Другие налоги, которые включают в себя

– налоговый вычет по добровольным пенсионным взносам

– налоговый вычет на медицину

– налоговый вычет по вознаграждениям

Единый совокупный платёж

С 2019 года в Казахстане введён Единый Совокупный Платёж. Он создан для того, чтобы самозанятые граждане Казахстана могли легализовать свою деятельность.

Шаги

ЕСП относится к вам, если

Вы работник личного подсобного хозяйства или неоплачиваемый работник семейных предприятий. А также если вы предприниматель, с оборотом менее 1 175 МРП в год, не имеющий работников (это про вас, если вы преподаёте в качестве репетитора, даёте психологические консультации, работаете няней и т.д.)

ЕСП не применяется, если

- Вы сдаёте в аренду коммерческую собственность, кроме жилья

- Вы осуществляете деятельность на территории коммерческой недвижимости

- Вы индивидуальный предприниматель

- Лицо, занимающееся частной практикой

- Иностранец или лицо без гражданства (кроме оралманов)

- А также, если вы зарабатываете больше 3 114 995 тенге в год в 2020 году (1175 МРП, 2651 тыс. тенге в месяц)

Как оплатить ЕСП?

Для оплаты ЕСП нужно просто прийти в банк с удостоверением личности и сообщить сотруднику о том, что хотите оплатить ЕСП.

Что даёт ЕСП?

Вы отчисляете: в пенсионный фонд 30%, фонд медицинского страхования (ОСМС) 40%, ИПН 10%, Социальные отчисления 20%

ЕСП и услуги физическим лицам

То есть, вы можете платить ЕСП если вы оказываете услуги исключительно физическим лицам или продаёте физическим лицам сельскохозяйственные продукты собственного производства (кроме подакцизных товаров).

Социальный налог

Этот налог необходимо платить если вы

- Юридическое лицо

- ИП

- Профессиональный медиатор

- Адвокат

- Частный нотариус

- Частный судебный исполнитель

Для юридических лиц объектом налогообложения являются зарплаты работников: ставка 9,5%.

Для ИП и прочих групп, перечисленных выше, объектом налогообложения является число работников, включая самого плательщика: 2 МРП за себя и 1 МРП за каждого работника.

Платить налог нужно раз в месяц.

Социальный налог платить не нужно, если вы применяете СНР (специальный налоговый режим) для фермерских и крестьянских хозяйств и на основе патента или у вас организация, где работают инвалиды.

Налог на недвижимость

Вам необходимо платить налог на недвижимость

- Если вы собственник квартиры, дома или дачи

- Если вы сдаёте недвижимость, которая у вас в собственности

- Если вы продали свою недвижимость

Сумма налога на недвижимость определяется площадью и стоимостью собственности и может составлять от 0.05% до 2% от стоимости: чем она выше, тем больше вы заплатите.

Как узнать сколько платить?

Если вы собственник недвижимости, вы узнаете сумму налога за год в счёте за коммунальные услуги. Налог на землю и на имущество объединили в один с 2019 года, это значит, что можно сделать один платёж и получить одну квитанцию.

Для юридических лиц налог составляет 0.1-1.5% от стоимости недвижимости, но выплачивать его нужно ежеквартально.

При сдаче жилья в аренду

Если вы сдаёте жильё в аренду, вы можете выбрать один из вариантов выплаты налогов:

- Самый дорогой, но простой – подача декларации по индивидуальному подоходному налогу. В этом случае ставка будет 10% за год

Другие два варианта обойдутся дешевле:

- Регистрация ИП и подача упрощенной Декларации: ставка в этом случае составит 3% от полученного дохода раз в 6 месяцев

- Регистрация ИП и покупка патента может показать немного сложнее в оформлении, зато обойдётся намного дешевле: ставка 1%, срок выплат можно выбрать самостоятельно

Внимание: если у ИП есть наёмные работники или доход выше 7 000 000 тенге в год, применение патента является невозможным.

При продаже недвижимости

Если вы купили недвижимость и продали её дороже через срок меньший, чем календарный год (12 месяцев), вы обязаны выплатить налог – 10%, который рассчитывается исходя из разницы в ценах покупки и продажи.

Если вы продали недвижимость дешевле, чем купили вам нужно подать нулевую декларацию.

Для уплаты налога нужно подать налоговую декларацию до 31 марта следующего года и выплатить необходимую сумму до 10 апреля.

Если не платить налог, можно попасть под штрафы и, в итоге, потерять собственность, поэтому лучше платить налоги вовремя!

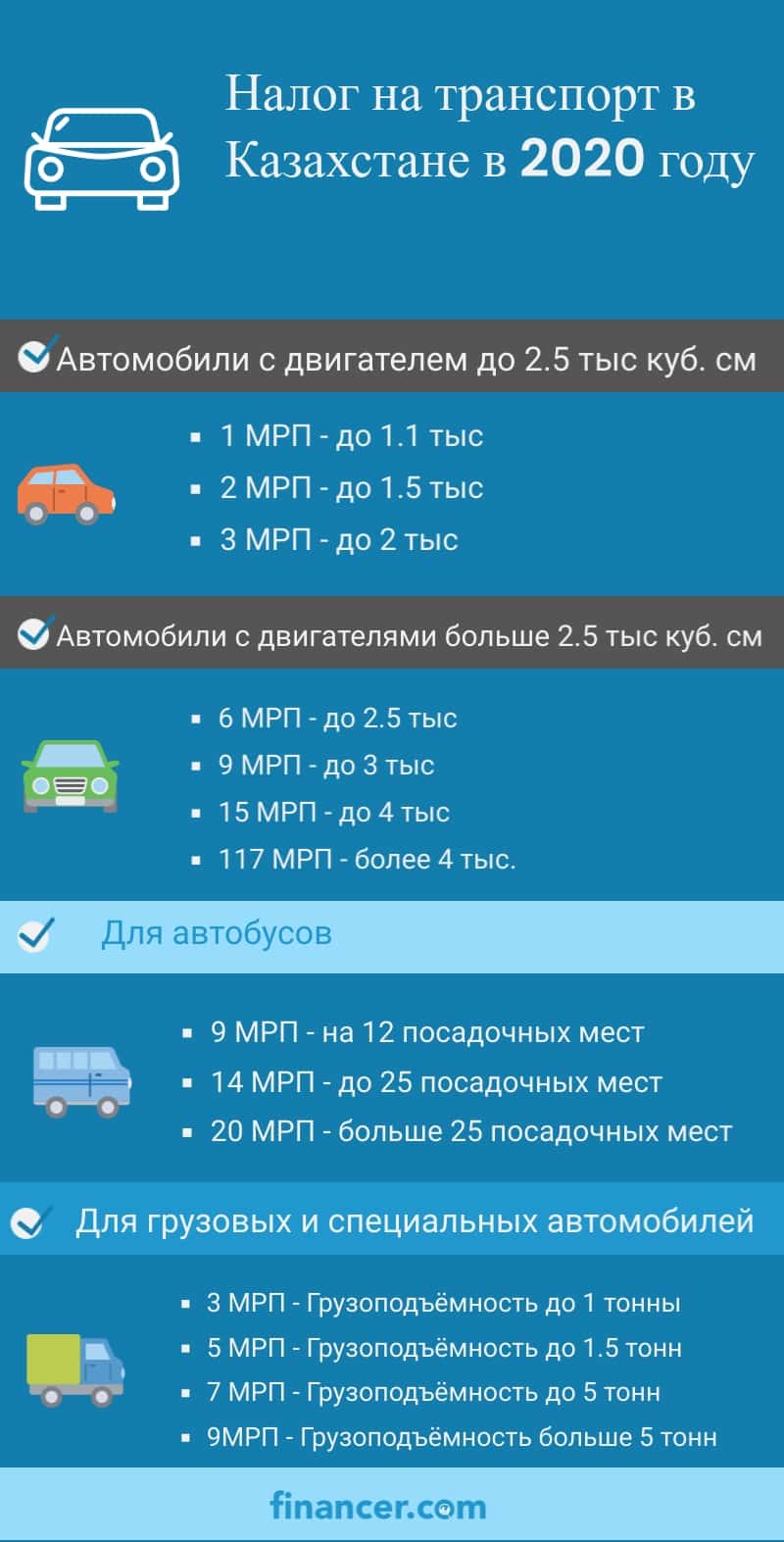

Транспортный налог

Этот налог должны платить собственники автомобилей. Расчёт налога на транспорт производится исходя из объёма двигателя автомобиля.

Также нужно обратить внимание на год и место производства автомобиля. Если объем двигателя машины более 3 тысяч тонн, необходимо оплатить налог:

- 35 МРП – до 3.2 тыс куб см

- 46 МРП – до 3.5 тыс куб см

- 66 МРП – до 4 тыс куб см

- 130 МРП – до 5 тыс куб см

- 200 МРП – более 5 тыс куб см

Что будет если не платить налоги?

Начисление пени, вручение уведомления о неуплате налогов (лично), обращение в суд через 30 дней после вручения уведомления, если долг не был оплачен, банковский счёт может быть заблокирован, банки отказывают в открытии нового счёта при наличии налоговых задолженностей и задолженностей по социальным платежам, при задолженности выше 20 МРП возможен временный запрет на выезд, потеря имущества.

Узнать о наличии или отсутствии долгов можно на сайте Комитета Государственных Доходов.